Ninguém mais fala em unicórnio Para Alex Szapiro, do SoftBank, isso é bo

É difícil encontrar alguma coisa que tire o otimismo de Alex Szapiro com o futuro das empresas de tecnologia da América Latina.

Executivo paulistano conhecido por abrir caminho no Brasil para as chegadas da Apple, em 2007, e da Amazon, em 2012, o hoje homem forte do grupo japonês SoftBank no país só perdeu a tradicional positividade quando notou que os empreendedores da região estavam mais preocupados com “quanto” seu negócios valiam do que com “o que” as operações entregavam.

“Faz mais de um ano e meio que não ouço essa conversa de unicórnio e tenho achado isso muito bom”, diz Szapiro em conversa com o InvestNews no escritório do SoftBank em São Paulo.

A ansiedade de tornar a própria startup em uma empresa avaliada em mais de US$ 1 bilhão chegou a tirar o foco dos empreendedores latino-americanos, mas Szapiro vê que a correção de rota foi feita rapidamente. “Hoje, vejo as empresas falando em geração de caixa e em ter lucro operacional”, diz. O executivo acrescenta ainda que a conversa hoje com os empresários saiu da ideia de crescimento a qualquer custo para a racionalidade do lucro. “Eles entenderam que esse é o caminho.”

LEIA MAIS: Agora ex-CEO da Suzano, Walter Schalka faz um ‘wake up call’ para executivos

A arrumação de casa rápida, na avaliação de Szapiro, tem muito a ver com a característica da região. Acostumados aos solavancos da economia, como inflação alta e juros idem, os empreendedores assimilaram rapidamente a mudança de cenário e se anteciparam. Nos últimos 18 a 24 meses, fizeram cortes, reduziram despesas, redefiniram prioridades. Agora, as empresas estão mais leves e prontas para retomar o crescimento.

Das 75 companhias que compõem a carteira regional do grupo japonês na América Latina, 94% têm caixa para mais de 12 meses – no fim do ano passado, esse índice estava em 88%. “A execução foi bem feita”, prossegue Szapiro.

Um exemplo de arrumação está na Rappi, plataforma de entrega investida pelo SoftBank. Ao InfoMoney, o CEO da empresa, Felipe Criniti, disse que a empresa terá neste ano Ebitda [lucro operacional] positivo. “Temos gerado caixa e utilizado isso para crescer. “

Com o caixa em dia, as startups começam a tatear novamente o mercado para uma eventual abertura de capital na Bolsa. Pelo menos 10 investidas do SoftBank estariam em condições de uma oferta pública inicial de ações (IPO, em inglês), mas Szapiro não revela os nomes.

Também abriu-se a possibilidade para mais operações de fusão e aquisição (M&A, na sigla em inglês). No início da operação do Softbank, a expectativa era de que o desinvestimento (saída do grupo japonês das operações) ocorreria mais pela via das ofertas em bolsa do que com fusões. E, no caso dos M&As, as empresas norte-americanas seriam as maiores interessadas.

Isso mudou. Szapiro espera uma divisão mais equilibrada entre operações de IPO e de M&As e vê empresas asiáticas bastante interessadas nas startups latino-americanas. A expectativa é de que pelo menos metade dos próximos exits seja por meio de venda direta para outra companhia.

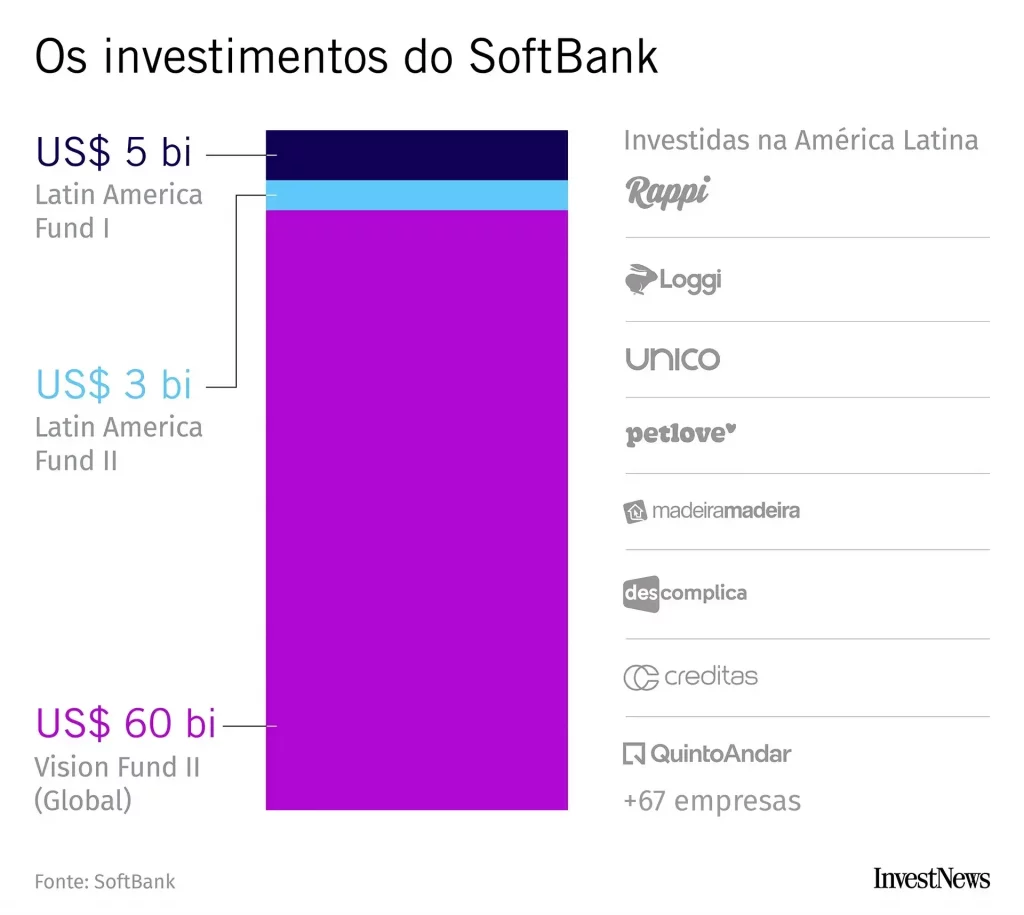

Além da Rappi, fazem parte dos investimentos do SoftBank na região nomes que certamente você já ouviu falar: Loggi, Unico, Petlove, Wellhub (antigo Gympass), Descomplica, entre outros. Startups do Brasil representam cerca de 70% da carteira do grupo japonês na América Latina.

O que faz o SoftBank?

Para quem ainda não conhece, o SoftBank é a referência global em investimentos de risco (“venture capital”) para empresas de tecnologia que estão em fase de crescimento – Alibaba e Nvidia foram algumas das companhias que receberam aportes da casa para pavimentar seu crescimento. E veja no que deu. A instituição não investe em startups no início da vida. Só naquelas que já provaram seu negócio e precisam de um empurrão a mais para ganhar escala.

O grupo não despreza a importância do ambiente macroeconômico, mas entende que isso faz parte de ciclos econômicos e reforça a visão de longo prazo. “Se os juros vão cair nos Estados Unidos ou vão subir no Brasil, isso pouco vai afetar a visão de longo prazo do SoftBank”, diz Szapiro. O SoftBank Latin America Fund I, primeiro a ser lançado na região, em 2019, vence apenas em 2032.

“Como investimos com capital próprio, não temos pressa para ter resultados”, reforça Szapiro, executivo de 54 anos que se juntou ao Softbank de Masayoshi Son em 2021. Naquele momento, o mercado havia passado por uma explosão de IPOs, com muita liquidez. O apetite para o risco, porém, teve uma guinada na sequência com o início do aumento de juro no mundo todo.

LEIA MAIS: A Casas Bahia tem R$ 4,1 bi em dívidas. Mas o CEO diz que agora já dá pra voltar a dormir

A liquidez para startups diminuiu drasticamente e o mercado como um todo passou a ser mais seletivo, exigindo que as empresas não só mostrassem crescimento, mas também resultado operacional.

“Esse foi um erro de 2020/2021. Muitas empresas foram para a Bolsa e não estavam preparadas”, explica o executivo, acrescentando que essas empresas hoje funcionam como se fossem totalmente privadas, mas com o ônus da volatilidade dos resultados trimestre a trimestre. “Não tem que ter pressa para ir para a Bolsa. Isso tira o foco do longo prazo.”

O unicórnio passou

O primeiro unicórnio no Brasil foi em 2017, com o app de transporte 99, hoje de propriedade da chinesa Didi. Desde então, cerca 30 empresas atingiram esse status, com pelo menos um terço delas obtendo uma avaliação de mercado (“valuation“) de US$ 1 bilhão em 2021, ano em que as operações atingiram o pico.

LEIA MAIS: Brasil em Wall Street: o que significa ter ações negociadas em Nova York

Era uma fase de dinheiro fácil para o setor de tecnologia se estendeu até meados de 2022. A partir daí, começou o “inverno” das startups. Prova disso é que, no ano passado, apenas uma startup brasileira conseguiu atingir o patamar de unicórnio: a fintech Pismo, que foi vendida para a americana Visa por US$ 1 bilhão. A empresa era uma das investidas do SoftBank e a operação rendeu uma taxa interna de retorno (TIR) de 52% para o SoftBank em apenas 18 meses, retorno mais rápido que a média da indústria de venture capital.

Novos aportes

O segundo semestre vai ser forte para o SoftBank na região.

A instituição não tem nenhum aporte anunciado neste ano, mas está na fase final de verificação – a chamada “due dilligence” – para investir em duas novas empresas nos próximos meses. Até o fim do ano, segundo a previsão de Szapiro, a casa deve fazer pelo menos oito investimentos, a maior parte deles em empresas ainda não investidas. O SoftBank costuma comprar entre 5% e 10% do negócio.

Os focos seguem para empresas que atuam no Brasil e no México, as economias mais pujantes da América Latina neste momento. O perfil de empresa buscado pelo SoftBank na região são aquelas que já tenham um produto provado e que vão precisar de dinheiro para acelerar seu crescimento, uma fase chamada de “growth” no mercado. O grupo japonês conta com US$ 60 bilhões de seu Vision Fund II, que atua em todo o mundo, para investir nessas companhias.

Para obter um investimento que pode chegar até US$ 30 milhões, o funil do SoftBank é bem estreito. Das 106 empresas analisadas em 2023, 52 passaram por estudos mais aprofundados, 11 foram levadas para o comitê de investimento e apenas 7 receberam, de fato, o aporte.

Com o acesso a dinheiro novo ainda restrito pelos juros altos, o chefe do SoftBank observa que o preço pedido pelos empreendedores voltou “à normalidade” e que os múltiplos pedidos estão mais justos. “É normal cada um puxar para o seu lado. Mas eles caíram na real que os valuations daquela época não cabem mais hoje em dia”, completa Alex Szapiro.

ÁREA DE DOWNLOAD

Aguarde um momento, estamos gerando o seu link para Download.

Gerando Link

0%